Wie auch bei anderen Investments dürfen wir die Steuern bei Lego Investments nicht außer Acht lassen. “Wir investieren, um Vermögen aufzubauen.”. Um nachhaltigen Vermögensaufbau mit Lego betreiben zu können sollte man sich mit dem Thema Lego Steuern unbedingt auseinandersetzen, nimmt man das Thema ernst, so ergeben sich viele neue Möglichkeiten.

In diesem Artikel zeigen wir dir, auf was du bei deinen Lego Investments achten solltest und welche Möglichkeiten es gibt, Lego richtig zu versteuern. Vorab weisen wir daraufhin, dass dieser Artikel keine steuerliche Beratung darstellt und wir zu speziellen Fällen keine Antworten geben können/dürfen. Es sollte immer ein Steuerberater zu Rate gezogen werden.

Lego® Sammlung verkaufen als Privatperson

Natürlich ist es Privatpersonen steuerlich erlaubt Gegenstände, in diesem Fall Lego, zu verkaufen. Viele Fans kommen mal an den Punkt und möchten ihre Lego Sammlung auflösen oder verkleinern.

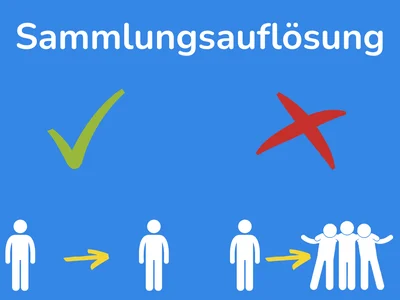

Sammlungsauflösung

In diesem Fall spricht von einer Sammlungsauflösung. Hierbei ist zu beachten, dass die Sammlungsauflösung lediglich einen Verkauf umfassen darf und zwischen Kauf und Verkauf mindestens 1 Jahr liegen muss. Der Verkauf darf nicht auf mehrere Käufer aufgeteilt werden. Außerdem darf kein Warenumschlag (An- und Verkauf von Ware) stattfinden. Käufer können andere Privatpersonen oder auch Händler sein.

- 1x großer Verkauf an 1x Abnehmer

- Mehrere Verkäufe an unterschiedliche Abnehmer sind steuerlich nicht rechtens

Bei dem Verkauf darf kein Händler-typisches Verhalten aufkommen. Das heißt, dass es nicht mehrere Verkäufe geben darf, da sonst eine Kontinuität/Nachhaltigkeit und somit ein gewerbliches Verhalten vorliegt.

Eine Sammlungsauflösung kann lediglich dann in Betracht gezogen werden, wenn die Sammlung seit einer langen Zeit besteht und es nur einen Abnehmer gibt. Kommt es zu mehreren Verkäufen, so handelt es sich um einen gewerblichen Handel.

Diese Punkte treffen auf uns Lego® Investoren nicht zu und somit stellt die Sammlungsauflösung keine Option dar.

Lego® Private Veräußerungsgeschäfte

Um Lego Investments zu verkaufen, gibt es steuerrechtlich noch eine weitere Möglichkeit, die für Privatpersonen in Frage käme. Bei privaten Veräußerungsgeschäften dürfen Lego Investments nach einer Mindesthaltedauer von 1 Jahr steuerfrei verkauft werden, jedoch ist dies in der Praxis nicht realisierbar.

Private Veräußerungsgeschäfte zeichnen sich wie folgt aus:

- Mind. 1 Jahr Haltefrist

- 600,00€ Gewinn/Jahr steuerfrei

- Teil der sonstigen Einkünfte im Einkommensteuerrecht

- Übersteigt der Gewinn 600,00€/Jahr, so muss der gesamte Betrag versteuert werden

- Nachhaltigkeit und Gewinnabsicht sind nicht erlaubt

Nachhaltigkeit und Gewinnabsicht

Zunächst klingt die Option der privaten Veräußerungsgeschäfte nach einer Möglichkeit Lego® Investments zu verkaufen. Allerdings liegt bei dem An- und Verkauf von Lego Sets eine Nachhaltigkeit und Gewinnabsicht vor. Diese sind bei privaten Veräußerungsgeschäften nicht erlaubt.

Für Lego Investoren ist eine Gewerbeanmeldung unabdingbar und notwendig, um auf lange Sicht Gewinn machen zu können und im Handel nicht eingeschränkt zu sein.

Verkaufen als Gewerbetreibender

Damit du deine Lego® Investments versteuern kannst ist es notwendig ein Gewerbe anzumelden. Als Gewerbetreibender hast du viele Vorteile und bist auf der sicheren Seite. Ein Lego Reselling Gewerbe ist unabdingbar, wenn mindestens eine der folgenden Bedingungen zutrifft:

- Verkauf mit Gewinnabsicht

- Regelmäßiger Handel

- Haltefrist unter 1 Jahr

- Mehr als 600,00€ Gewinn/Jahr

Die Gewerbeanmeldung ist simpel und erfordert keine großen Kenntnisse.

Lego® Gewerbe anmelden: Schritt für Schritt Erkärung

- Gewerbeanmeldebogen

- Steuerlicher Erfassungsbogen

- Umsatzsteuer-ID beantragen

- Rechtliches (AGB, Datenschutz, Produkt/-Gefahrenhinweise, Widerrufsbelehrung etc.)

- Verkaufsplattform und Buchhaltung einrichten

Hier findest du eine detaillierte Anleitung zur Gewerbeanmeldung.

Vorteile: Lego® Reselling Gewerbe

Als Gewerbetreibender hast du viele Vorteile, die den gewerblichen Handel attraktiv machen.

1.Investitionen und Kosten steuerlich geltend machen

Du hast die Möglichkeiten Kosten steuerlich geltend zu machen, so kannst du nicht nur deinen Gewinn schmälern, sondern auch im privaten Rahmen Geld sparen. Zum Beispiel lässt sich nach Absprache mit dem Steuerberater unter anderem Folgendes vollständig oder teilweise absetzen:

- Büroraum

- Lager/Lagerraum

- Laptop & Smartphone

- Strom- & Heizkosten

2.Neue Dinge dazulernen

Falls du schon mal den Gedanken gespielt hast dich selbständig zu machen, dann ist ein Reselling Gewerbe eine super Möglichkeit. Zum einen lernst du betriebswirtschaftliche Prozesse kennen. Zum anderen hast du die Chance deine Fähigkeiten auf vielen Ebenen zu verbessern und neue zu erlernen. Dies fängt bei Gewerbeanmeldung an und endet beim schlussendlichen Verkauf der Lego® Sets.

Lego® Steuern: Was muss ich bezahlen?

Die Gründung eines Einzelunternehmens macht als Lego® Verkäufer anfangs am meisten Sinn. Steuerlich ist ein Einzelunternehmen einfach aufgebaut und gerade dann gut, wenn das Lego Investment als Nebenbeschäftigung betrieben wird.

Gewinne versteuern

Effektiv Steuern zahlt der, wer auch Gewinne erwirtschaftet. In der Anfangsphase deiner Lego Investments ist es nicht selten, dass in den ersten 1-3 Jahren keine großen Gewinne entstehen. Dies ist völlig normal, da Gewinne in neue Sets reinvestiert werden oder Geld in Ausstattung fließt.

Kommt es doch zu Gewinnen, so werden diese über die Einkommenssteuer versteuert. Liegt keine andere Beschäftigung vor oder übersteigt das Bruttoeinkommen/Jahr den Wert von 10.347,00€ (Stand: 2022) nicht, so müssen Gewinne bis zu diesem Wert gar nicht oder nur teilweise versteuert. Der Grundfreibetrag wird fast jedes Jahr etwas erhöht.

Gewinne reinvestieren und weniger Steuern zahlen

Sobald die ersten Gewinne gemacht wurden, ist es wichtig das freigewordene Kapital direkt wieder zu investieren. Dies ermöglicht ein konstantes Wachstum deines Lego Warenbestands und verringert den möglichen Gewinn, der sonst versteuert werden müsste. Auch wenn kein Gewinn erzielt wird muss stets eine Steuererklärung abgegeben werden. Bei Kleinunternehmern wird hierzu eine einfache Einnahmen-Überschuss-Rechnung erstellt.

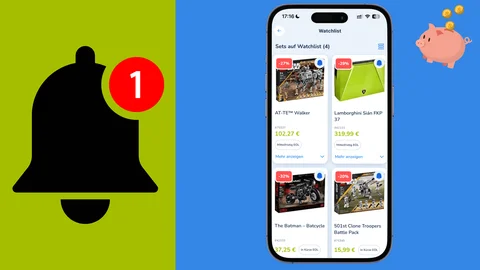

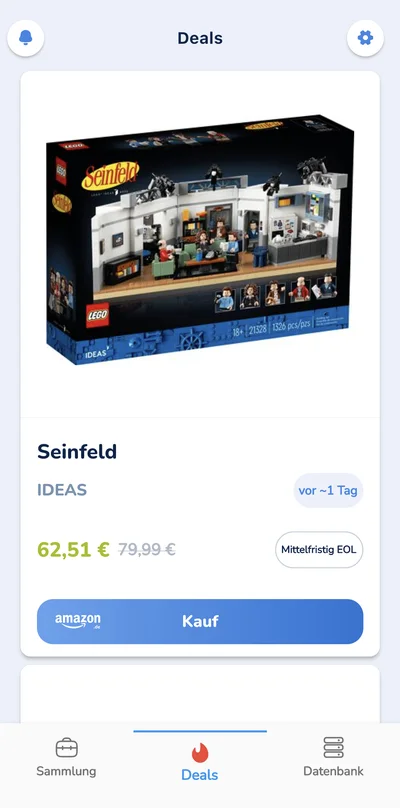

Brickfact App

Die Brickfact App hilft dir dabei neue Lego® Sets zu finden. Durch den Ankauf neuer Lego Sets kann dein Gewerbe wachsen und du hast auch in Zukunft einen Warenbestand, der zum Verkauf steht. Ganz nebenbei kannst du den Warenbestand bei Brickfact einpflegen, so hast du stets einen Überblick und kannst das Wachstum deines Lego Reselling Unternehmens beobachten.

Brickfact gibt es als App für Android und iOS:

Hier kannst du sie dir herunterladen.

Gewerbesteuer und Umsatzsteuer zahlen nur die “Großen”

Wenn du gerade erst mit deinen Lego® Investments beginnst wirst du dir um die Gewerbesteuer keine großen Sorgen machen müssen. Du musst sie erst ab 24.500€ Gewinn pro Jahr bezahlen. Wie hoch die Steuer ist, hängt von deiner Gemeinde oder Stadt ab. Im Durchschnitt liegt sie in Deutschland bei ca. 15%. Sie wird aber mit der Einkommensteuer verrechnet, sodass je nach Höhe deiner Gewerbesteuer keine allzu große Mehrbelastung auf dich zukommt.

Die Umsatzsteuer musst du nur bezahlen, wenn du dich gegen die Kleinunternehmerregelung entscheidest. Und sie beträgt 19% von deinem Umsatz. Du kannst die Umsatzsteuer beim Wareneinkauf aber vom Finanzamt zurückfordern, sodass grob gesagt nur auf die Differenz zwischen Ein- und Verkauf mit 19% versteuert und bezahlt werden muss.

Kleinunternehmerregelung

Im Rahmen des Einzelunternehmens gibt es die Kleinunternehmerregelung, bei dieser entfällt das Abführen der Umsatzsteuer an das Finanzamt. Du kannst die Umsatzsteuer dann aber nicht bei dem Wareneinkauf geltend machen.

Die Kleinunternehmerregelung unterliegt einer jährlichen Umsatzgrenze in Höhe von 22.000,00€.

Vorteile

Vorteilhaft ist die Kleinunternehmerregelung, wenn du dich auf den Verkauf von gebrauchten Lego® Sets fokussierst. Da der Ankauf in der Regel auf dem Privatmarkt (z.B. Flohmarkt) stattfindet, wird keine Umsatzsteuer ausgewiesen, welche du als Vorsteuer geltend machen könntest. Beim Verkauf musst du in diesem Fall auch keine Mehrwertsteuer ausweisen, wie es bei der Regelbesteuerung ist.

Weiter entfällt die Vorsteueranmeldung und somit auch buchhalterischer Aufwand. Bei gebrauchtem Lego erzielst du mit der Kleinunternehmerregelung mehr Gewinn, da keine 19,00% Mehrwertsteuer ausgewiesen werden müssen. Außerdem bleibt dir auch bei neuen Lego® Sets mehr vom Gewinn, da auf die Wertschöpfung keine Steuer bezahlt werden muss. Folgendes Rechenbeispiel zeigt weshalb dir mit der Kleinunternehmerregelung auch bei Neuware mehr vom Gewinn bleibt.

Mit der Kleinunternehmerregelung mehr Gewinn

Kleinunternehmerregelung

Kauf neues Set: 119€ brutto

Verkauf: 238€ brutto

Gewinn: 119€

Umsatzsteuer-Zahllast: 0€

Regelbesteuerung

Kauf neues Set: 119€ brutto

100€ netto

Verkauf: 238€ brutto

200€ netto

Gewinn: 100€

Umsatzsteuer-Zahllast: 19€

Nachteile

Übersteigt dein Gewinn die Grenze, so geht dein Einzelunternehmen in die Regelbesteuerung über. Dies hat einen großen Nachteil. Du erhältst auf zuvor gekaufte Lego Sets keinen nachträglichen Vorsteuerabzug. Die Umsatzsteuer in Höhe von 19,00% muss jedoch abgeführt werden. Dir bleibt in diesem Fall 19,00% weniger von deinem Gewinn übrig.

Vorab solltest du dir überlegen was du jährlich in deinem Unternehmen umsetzten möchtest. Die Umsatzgrenze von 22.000,00€ kann gerade bei teuren Lego Sets schnell erreicht sein.

Differenzbesteuerung

Als Alternative zur Kleinunternehmerregelung und Regelbesteuerung gibt es nur die Differenzbesteuerung. Diese Art von Besteuerung ist insbesondere für Lego® Händler interessant, die nicht ausschließlich neue Sets an- und verkaufen möchten.

Nach Überschreiten der 22.000,00€ Umsatzgrenze ergibt sich beim Handel mit gebrauchten Lego Sets ein großer Nachteil. Die 19,00% Umsatzsteuer muss ausgewiesen werden, obwohl es keinen Vorsteuerabzug gibt. Die 19,00% werden dabei vom Verkaufspreis abgezogen.

Bei der Differenzbesteuerung ist dies anders, hier wird lediglich die Differenz zwischen Einkaufs- und Verkaufspreis, der Gewinn, in Betracht gezogen und mit 19,00% versteuert. Bei Neuware ist das Vorgehen gleich wie bei der Regelbesteuerung.

Beispiel Gebrauchtware Regelbesteuerung

Einkaufspreis (EK): 100,00€ netto

Verkaufspreis (VK): 200,00€ brutto

VK - 19,00% = Umsatzsteuer 200,00€ - 19,00% = 38,00€

Abzuführende Umsatzsteuer = 38,00€

Beispiel Gebrauchtware Differenzbesteuerung

Einkaufspreis (EK): 100,00€ netto

Verkaufspreis (VK): 200,00€ netto

VK - EK = Gewinn 200,00€ - 100,00€ = 100,00€

Gewinn - 19,00% = Umsatzsteuer 100,00€ - 19,00% = 19,00€

Abzuführende Umsatzsteuer = 19,00€

In dem Rechenbeispiel wird mit Nettopreisen gerechnet, da es sich um Gebrauchtware handelt. Bei der Regelbesteuerung muss die Umsatzsteuer auf den vollen Verkaufspreis angerechnet und auf der Rechnung ausgewiesen werden. Der Verkaufspreis beträgt dann 200,00€ brutto.

Bei der Differenzbesteuerung wird die Umsatzsteuer lediglich auf den Gewinn bezogen und nicht auf der Rechnung ausgewiesen.

Fazit: Steuern bei Lego® Investments

Um in Lego Sets investieren und sie am Ende mit Gewinn verkaufen zu können ist die Gründung eines Gewerbes unabdingbar. Im Vornherein solltest du dir überlegen was deine Ziele sind und ob die Kleinunternehmerregelung in Frage kommt.

Neben der Kleinunternehmerregelung kannst du auch zwischen der Regelbesteuerung und Differenzbesteuerung wählen. Die Regelbesteuerung macht Sinn, wenn dein voraussichtlicher Umsatz im ersten Jahr deutlich die 22.000€ Grenze überschreiten wird. Die Differenzbesteuerung ist beim Handel mit gebrauchten Lego Sets interessant.

Im Kleingewerbe erwartet dich kein bürokratischer Aufwand, als Jahresabschluss reicht eine einfache Einnahmen-Überschuss-Rechnung aus.

Da du am Anfang wahrscheinlich viele Sets kaufst und erstmal einlagerst, hast du wahrscheinlich keine großen Gewinne zu versteuern. Weiter hast du die Möglichkeit Geschäftsausstattungen von der Steuer abzusetzen und dein betriebswirtschaftliches Wissen auszubauen.